Bereits im August dieses Jahres kam der Forex- und CFD-Broker Admiralmarkets mit einer Produktinnovation um die Ecke: die neuen Future CFDs. Diese werden hier nicht etwa, wie bei CFD-Brokern üblich, auf den Kassa-DAX gepreist, sondern auf den entsprechenden Future, in diesem Fall den FDAX. Damit können Kunden von Admiral Markets ihren Handel im CFD ab jetzt noch besser mit dem echten Future abgleichen und trotzdem minimale Positionsgrößen für kleine Konten nutzen. Nehmen wir die kleine Produktionnvoation doch mal zum Anlass, den Kassa-DAX gegen den neuen Future CFD zu handeln und schauen uns an, was dabei herauskommt.

Hedging heißt das Zauberwort, wenn man in einem Wert gleichzeitig Long als auch Short investiert ist, wie in diesem Fall DAX Kassa gegen DAX Future. Beide Werte bewegen sich analog zueinander, auch wenn sie unterschiedliche Punktestände haben. Der Laie in diesem System mag nun sagen: „Was soll schon dabei herauskommen? Wenn sich beide Positionen gegeneinander aufheben, kann man mit dieser Technik doch keine Gewinne machen!?“ Doch das Ergebnis unseres kleinen Livetrading-Projektes auf YouTube zeigt etwas anderes.

Auch Hedgefonds nutzen solche Techniken

Bei vielen Hedge-Fonds, wie der Name schon sagt, ist der Vorgang gang und gäbe, während Hedging in der Retail-Szene bislang nicht oder kaum geschult wird. Zumeist wird Hedging bei großen Aktien-Depots jedoch in einer anderen Absicht angewendet, nämlich indem man sein Dividendenportfolio einfach durch Hedges vor Kursverlusten absichert, um trotzdem weiterhin möglichst risikolos Dividende zu kassieren. Was im großen Stil geht, geht auch im Kleinen, allerdings mit etwas veränderten Parametern. Denn anstatt mit einer riesigen Position eine andere riesige Position absichern zu müssen, können Retail-Trader im Kleinen aufgebaute Positionen geschickt miteinander verrechnen. Dabei sind die Möglichkeiten, mit einer solchen Systematik profitabel (oder unprofitabel) zu agieren, mindestens genauso vielfältig, wie bei den anderen zumeist in Deutschland gelehrten Trading-Stilen, also in erster Linie der Technischen Analyse, der Markttechnik, der Volumenanalyse und der fundamentalen wie saisonalen Analyse.

Hedging: der einzige große Unterschied

Dabei gibt es einen gravierenden Unterschied zwischen der Technik des Hedgens auf der einen Seite und den anderen zumeist gelehrten Trading-Stilen auf der anderen, die meist mit einem StopLoss zur Risikobegrenzung arbeiten: die Kursprognose. Während alle anderen Tradingsystematiken von der Technischen Analyse über den recht neuen Hype des Volumentradings bis hin zur fundamentalen und und saisonalen Analyse von Anfang an darauf fokussiert sind, die künftige Kursentwicklung möglichst mit einer hohen Wahrscheinlichkeit zu prognostizieren, ist dieser Aspekt im Hedging schlichtweg völlig egal. Eine verblüffende Erkenntnis ist also, dass man augenscheinlich auch ohne die geringste Kursprognose systematisch und dauerhaft an den Märkten Geld verdienen kann.

Nicht wohin, sondern wie!

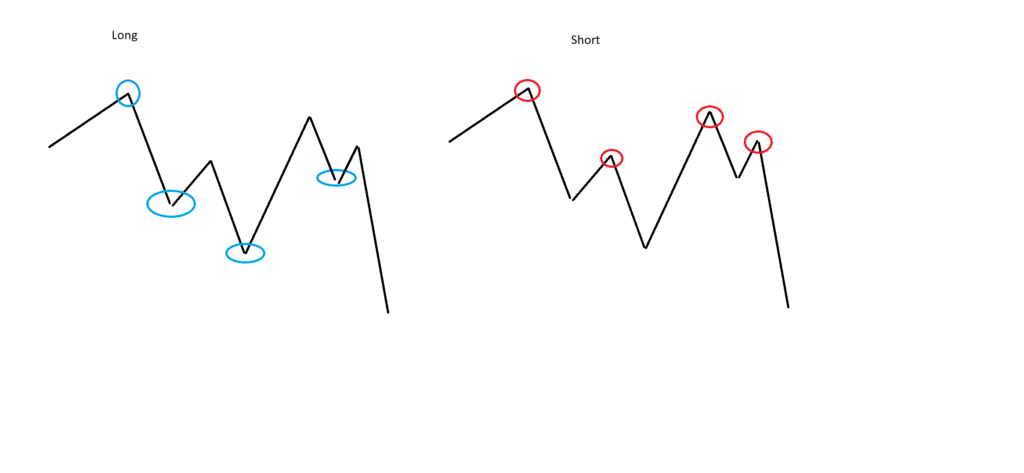

Anstatt sich also vor Aufgabe eines Trades also den Kopf zu zerbrechen wohin der Kurs wohl gehen mag, geht man einfach in beide Richtungen in den Markt und schaut im Nachhinein, wie sich der Preis entwickelt, um sich dann an die aktuellen Gegebenheiten und an die Marktstruktur anzupassen. Mit geschicktem Ein- und Ausscaling können wir so unsere Verlustpositionen mit den Gewinnerpositionen kompensieren (verrechnen) und an Ende die besten Kandidaten das Rennen machen lassen. Hört sich erstmal traumhaft einfach an, doch auch bei dieser Technik gibt es natürlich Risiken, derer man sich bewusst sein sollte.

Profitables Trading ist nicht leicht …

… es sei denn, man kann es. Und dabei ist es egal, für welchen Trading-Stil man sich letztendlich entscheidet, man muss sich nur wohl damit fühlen und vor allem auf jede Reaktion des Marktes eine passende und gut durchdachte Antwort haben. Wie jede andere Art des Tradings muss man auch diese Techniken lange üben und kann nicht erwarten, von heute auf morgen damit profitabel zu sein. Bevor wir einen Hedge starten, muss die Frage lauten: Was mache ich, wenn …? Nicht wenige Tradinganfänger beginnen mit dem vermeintlich leichten Hedging und hängen plötzlich in riesigen Positionen fest, aus denen sie nicht mehr herrauskommen. Schnell ist die gesamte Technik verteufelt, dabei sitzt das Problem mal wieder vor dem Rechner. Der Trader hatte sich schlichtweg vor dem Einstieg keinerlei Gedanken gemacht, was er in welcher Situation mit seinen Positionen macht und folglich keine passende Antwort auf den Markt. Die einzige Motivation für den angehenden Hedger war es, Verluste zu vermeiden, doch auch diese sind beim Hedging unvermeidlich. Das Schöne an der Technik ist aber, dass wir sie geschickt überkompensieren können – wenn wir es richtig anstellen. Auch beim Hedging gibt es so viele Systematiken wie das Universium Sterne hat. Daher sollten wir zunächst versuchen, uns eine Systematik mit der wir uns wohlfühlen anzueignen und diese perfektionieren.

The hedge is your edge

Eine Variante ist es hierbei, der Marktstruktur in einem bestimmten Wert (wie dem DAX) zu folgen und durch geschicktes Scaling an den Retracement-Marken seinen Break Even auf jeder Seite zu seinen Gunsten zu verschieben. Das kann man solange machen, bis man sowohl auf der Long- als auch der Short-Seite so geschickt positioniert ist, sodass der Markt sich nicht mehr bewegen kann und „Schachmatt“ gesetzt wurde. Dann sind wir in der komfortablen Situation, dass sich der Markt in beide Richtungen entwicklen kann und wir nur noch entspannt zusehen, wie er sich entscheidet. Dies ist nur eine Variante von vielen profitablen Hedging-Ansätzen.

Trendmarkt vs. Seitwärtsmarkt

Dabei gibt es auch im Hedging profitable Ansätze für Seitwärts- als auch für starke Trendmärkte. Das Wichtigste dabei ist: Man sollte nicht eine Seitwärts-Strategie auf einen Trendmarkt anwenden und umgekehrt. Hierfür gibt es wichtige Unterscheidungsmerkmale. Eine gewisse Marktkenntnis, die das Wissen voraussetzt, wie sich ein bestimmter Markt in etwa bewegt, ist daher unabdingbar für das profitable Trading mit dieser Sytematik. Klassische Range-Märkte finden wir zum Beispiel zu einem Großteil der Zeit unseren bekannten Aktien-Indizes, während Forex-Yen-Paare und gewisse Einzelaktien häufig starke Trends ausbilden.

Hedging mit Tendenz

Den Strategie-Ansatz Hedging mit Tendenz kann man verwenden, wenn man nur eine ungefähre Ahnung davon hat, wohin sich der Kurs bewegen könnte. Hat man mit seiner Vermutung recht, ist man sofort in einem risikolosen Trade. Liegt man falsch, kann man Maßnahmen ergreifen, um wenigstes Break Even wieder rauszukommen.

Hedging in den Trend

Beim Strategie-Ansatz Hedging in den Trend brauchen wir lediglich die Erwartung eines starken Trendes. Vorzugsweise also starke Aktien oder Währungspaare mit starker Gegenkorrelation, wie den GBPJPY. Geht der Markt tatsächlich in einen stärkeren Trend über, sind wir schnell im Gewinn und können diesen weiter ausbauen. Entwickelt sich stattdessen gegen unsere Erwartung ein Seitwärtsmarkt, können wir Maßnahmen ergreifen, um den Trade wieder zu neutralisieren. Beide Ansätze sollte man auf den großen Zeiteinheiten anwenden, da die großen Trends erst auf Stunden- oder Tagesbasis ihren Schwung entfalten und dauerhafter sind.

Und warum nicht einfach den Stop?

Natürlich kann man auch einfach einen Stop verwenden. Doch ein Stop erzeugt im negativen Szenario immer zwangsläufig einen Verlust, ohne gleichzeitig in einem Gewinn zu sein. Die Ungewissheit durch einem Neueinstieg und damit die 50%ige Chance erneut verkehrt zu liegen, geht mit der Verwendung des Stops einher. Extrem profitable und erfahrene Trader sind mit einem Stop besser bedient, unsichere Trader mit einem Hedge. Die Trefferquote entscheidet.

Vorteile von Hedging

Der entscheidende Vorteil von Hedging-Strategien liegt auf der Hand: Da es keinen StopLoss gibt, gibt es auch kein lästiges Stop-Fishing von Seiten des Brokers oder anderer Marktteilnehmer. Damit eingeschlossen sind die Zeiten vorbei, in denen man wie das Kaninchen vor der Schlange vor dem Twitter-Account von Donald Trump sitzen und den Rosenkranz beten muss, dass der nächste Tweet uns nicht den Stop oder gleich das gesamte Konto um die Ohren fliegen lässt. Übernacht-Positionen oder Trades über das Wochenende zu halten wird mit dieser Technik problemlos möglich. Mit einem Hedge ist es schlichtweg egal, wohin sich der Markt bewegt – zumindest solange wir keinen nennenswerten Überhang auf einer der beiden Seiten haben.

Nachteile von Hedging

Das alles hört sich ja fast zu schön an um wahr zu sein, doch wo Licht ist, ist auch Schatten. Vor allem Anfänger tun sich oftmals schwer und vergaloppieren sich in viel zu große Hedges, aus denen sie nicht mehr herauskommen. Aus falscher Gier werden einfach die Gewinne der einen Seite realisiert, während die Verluste der anderen Seite ignoriert werden. Zumindest solange, bis der Schmerz zu groß wird. Doch dann ist es bereits zu spät! So funktioniert es nicht, die Gewinne und Verluste müssen strategisch klug miteinander kompensiert werden. Des Weiteren ist für solche Strategien ein größeres Konto empfehlenswert, da wir bisweilen auch mal etwas Margin brauchen für den Aufbau von Kontrakten und größeren Positionen, damit das Ganze überhaupt Sinn macht. Im direkten Vergleich mit einem unidirektionalen Ansatz, wenn dieser eine sehr hohe Trefferquote hat, schneidet der Hedging-Ansatz natürlich etwas schlechter ab, da jeder Trade garantiert neben einem Gewinn auch einen Verlust verursacht. Die Frage, die sich also der Trader stellen muss ist die, ob er über die Prognosefähigkeit von Elitetradern verfügt und dauerhaft auf Trefferquoten von über 50% kommt, oder ob er mithilfe eines entspannten Systems etwas Performance abgibt aber dafür ein weniger volatiles, entspanntes und recht stabiles Kontowachstum erreicht.

Noch nicht genug davon?

Wer sich für innovative und unkonventionelle Trading-Systematiken, strategisches Trading mit dem StereoTrader und Strategien jenseits des Mainstreams interessiert, mit und ohne Hedging, der kann sich ab jetzt bereits für den Newsletter auf der Seite profitables-trading.de anmelden, um beim Launch des umfangreichen Strategiepakets sowie der Basis-Schulung und der dazugehörigen Trading-Community gleich informiert zu werden.

Die Charts, Produkte und Kursdaten innherhalb dieses Trading-Projektes wurden zur Verfügung gestellt von AdmiralMarkets.