The Trend is your friend: Der gesamte Börsenhandel besteht im Wesentlichen nur aus drei Trendphasen: Aufwärtstrends, Abwärtstrends und Seitwärtstrends. Obgleich die Seitwärtsphasen in den meisten Werten deutlich überwiegen und damit lukrativer für den Händler sind, hat auch der Trendhandel seine Vorzüge. Der größte Vorteil für den Trader ist hier mit Sicherheit: Wenn wir einmal den Einstieg in einen Trend erwischt haben, brauchen wir uns kaum noch um den Trade zu kümmern und können ihn einfach laufen lassen. So sparen wir Nerven und Orderkosten. Daher entwickeln wir im aktuellen Video-Tutorial einfach mal ein profitables Trendfolgesystem, um damit einen längeren Trend zu reiten.

„The trend is your friend“, diesen Börsenspruch saugt so ziemlich jeder Trading-Zögling als erstes mit der Milchflasche auf. Was uns der Spruch sagen will:

Stelle dich nie gegen den etablierten Trend, sonst wirst du gnadenlos niergemäht, sondern positioniniere Dich mit dem Big Money, um von den Trendbewegungen zu profitieren und auf der Bewegung zu reiten, wie ein Profi-Surfer auf einer Welle.

Was sich in der Theorie schön anhört und logisch klingt, wird bei der Umsetzung in die Praxis schon deutlich komplizierter. Was die schlauen Sprücheklopfer nämlich nicht dazu sagen ist, dass der Einstieg in einen Trend durchaus zu einer frustrierenden Angelegenheit werden kann. Denn die wenigsten Trends verlaufen wie im Bilderbuch. Stattdessen springt der Markt wie ein wildes Pony auf und nieder und stoppt den Trader schneller aus, als er gucken kann.

Trendmarkt vs. Seitwärtsmarkt

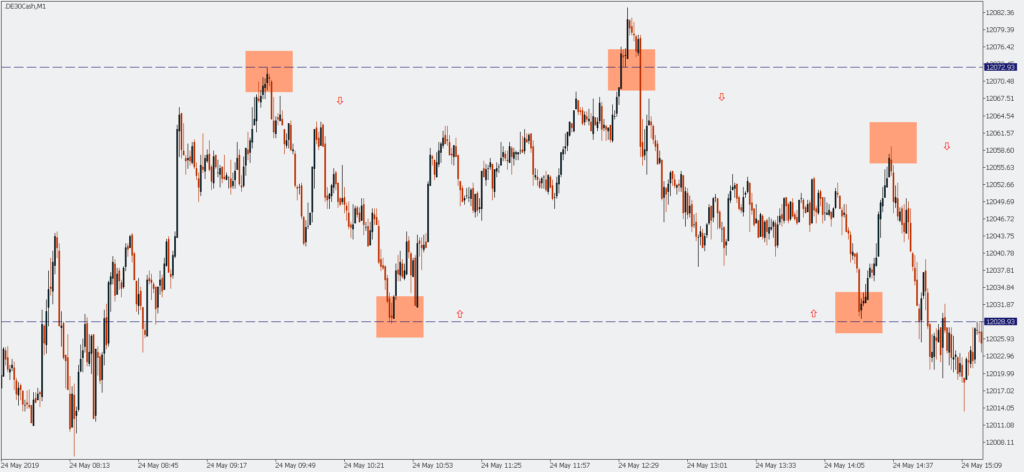

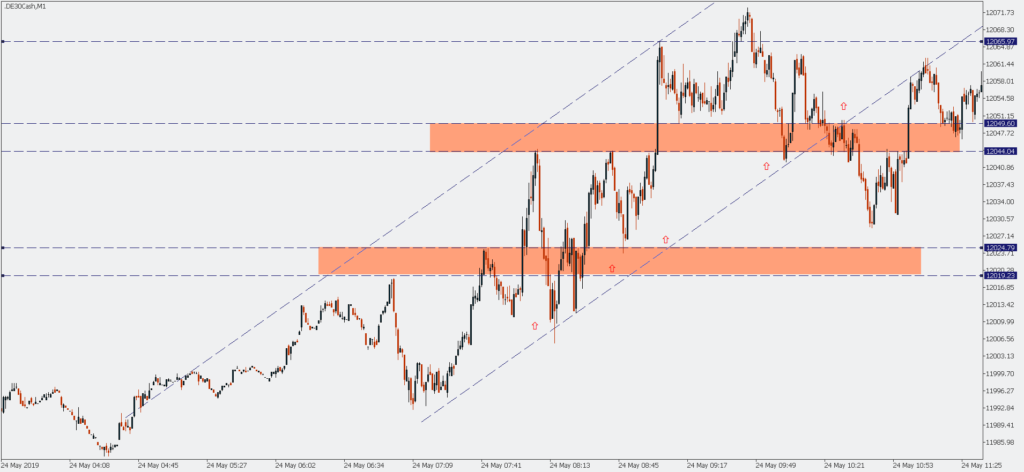

Um an der Börse überhaupt erfolgreich zu sein, muss man zwingend 2 Marktphasen unterscheiden können: Trendmarkt und Seitwärtsmarkt. Denn wer für eine der beiden Phasen die falsche Strategie ansetzt, der wird vom Markt schnell zurechtgestutzt. Während ein Trendfolger in einem Rangemarkt meist nur sehr häufig und nervig Break Even ausgestoppt wird, kann der Range-Händler von einem Trend heftig überrannt werden und muss rechtzeitig die Reißlinie ziehen. Bevor wir uns also überhaupt mit der Entwicklung eines Trendfolgesystems beschäftigen, müssen wir uns einen Markt suchen, der genug Potenzial hat, entweder in Kürze in einen Trend auszubrechen oder vor kurzem in einen Trend gestartet ist. Folgende Hilfsmittel stehen uns hierfür zur Verfügung:

- ATR: Je niedriger die ATR, desto „rangiger“ der Markt, desto häufiger wird man ausgestoppt.

- VIX: Je niedriger die Vola, desto kleiner die Bewegung.

- Saisonalitäten: Wann läuft unser Wert in der Regel eher rangig und wann mehr trendig?

- Charttechnik: Rudimentäre Analyse nach höheren Hochs und höheren Tiefs: Range vs Trend.

- Volume Profile: Eröffnung innerhalb der Vortages-VA oder außerhalb? (Nichtsdestotrotz kann der Markt jederzeit durchstarten und ausbrechen).

- Wochentags-Statistik: Einige Wochentage sind prädestiniert als Trendtage, andere als Seitwärtstage. Auf einen Trend-Tag folgt meist eine Konsolidierung.

Welcher Wert passt auf Trendfolge?

Wer sich derzeit den Chart des EURUSD ansieht bemerkt schnell: Das ist kein Trendmarkt. Und aktuell zeichnet sich auch keine große Veränderung ab. Folglich macht es Sinn, sich für sein profitables Trendfolgesystem nach Märkten umzusehen, die größere Trends ausbilden. Auf dem Forex-Markt sind das meist Devisenpaare, die volkswirtschaftlich betrachtet weit auseinanderstehen oder unterschiedliche Funktionen haben, wie z. B. der USDJPY, der durchaus mal lange Strecken zurücklegen kann. Währungspaare wie der EURCHF oder AUDNZD, die sich geographisch und wirtschaftlich sehr nahe stehen, eignen sich daher besser für den Range-Handel und Mean-Reversion-Ansätze. Für welchen Wert man sich auch immer entscheidet, bevor man sich in das Abenteuer Trendfolge stürzt, sollte man ihn eingehend analysieren, um seine ATR kennenzulernen, sich mit seinen Korrelationen befassen und um das Risiko- und Money Management richtigzu berechnen.

Was können wir erwarten?

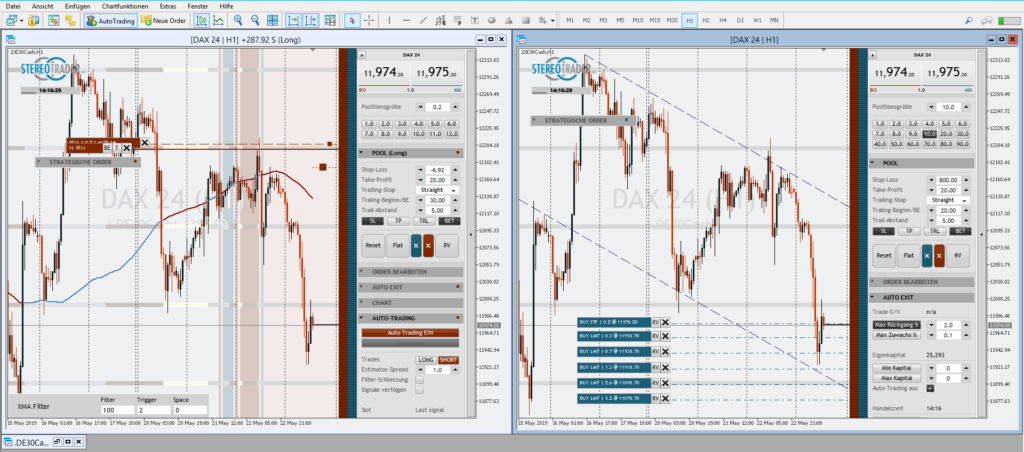

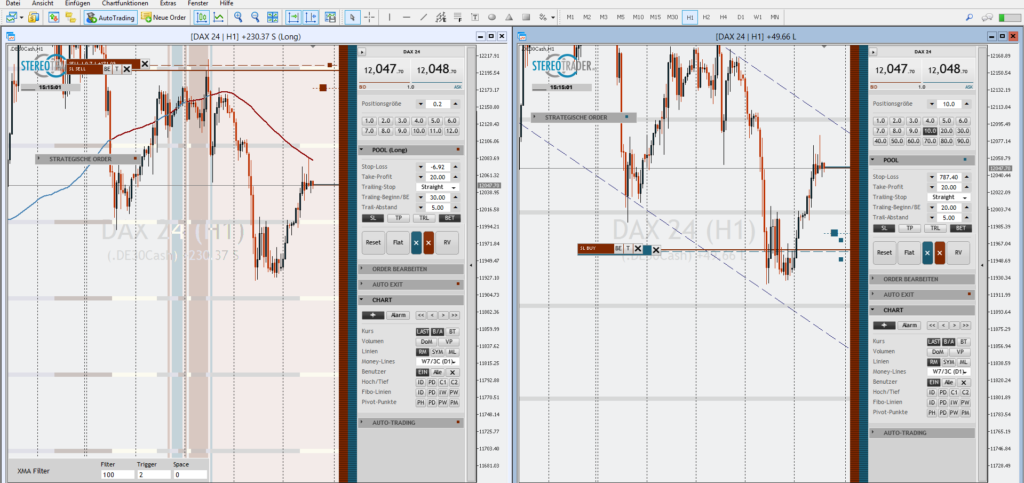

Da wir mit unserem Ansatz keine Gefangenen machen und den Stop möglichst schnell auf B/E setzen, werden wir wahrscheinlich sehr oft B/E ausgestoppt, bis der Trend ins Laufen kommt. Dank einer automatisierten Umsetzung mit dem StereoTrader ist dieser Vorgang jedoch nicht so emotional belastend, wie er es bei diskretionärer Durchführung wäre. Früher oder später haben wir uns in den Trend reinskaliert und müssen uns nur noch um die Verwaltung unserer Gewinne kümmern, Positionen aufstocken und/oder ggf. ausskalieren.

Trendfolge kann zermürben

Während man bei der Arbeit mit fixem Take Profit täglich schnelle Gewinne einfahren kann und dafür öfter handeln muss, dauert der Einstieg in einen Trend of quälend lange. Dafür wirft er am Ende oft hohe Profite ab.

Trendfolge am einfachsten mit Grid umsetzbar

Da wir im Trendfolgeansatz den Einstieg selten punktgenau treffen, bietet sich ein Grid-System für den Einstieg an. Hierbei definieren wir eine breitere Clusterzone für unseren Einstieg und verteilen darin unsere Orders gestaffelt, mit oder ohne Progression, je nach unserem persönlichen Risikoprofil. Ob wir am Ende 10 Kontrakte gestaffelt in den Markt legen und mit einem kompletten Martingale-System arbeiten, mit leichter Progression oder einfach nur ganz ohne Progression, spielt dabei keine Rolle. Mehr als unser vorab definiertes Risiko werden wir in keinem Fall verlieren.

Plane Deinen Trade und trade Deinen Plan

Nicht zu empfehlen ist es, sich gleich ins Abenteuer zu stürzen ohne eine grobe Vorstellung zu haben, was man überhaupt vorhat. Das gilt nun nicht nur fürs Trading, hier aber ganz besonders. Bevor wir also unseren profitablen Trendfolgeansatz umsetzen, definieren wir schriftlich einige Parameter, an die wir uns halten möchten und die uns das Management des Trades erleichtern:

- Wie viel Geld unseres Risikokapitals wollen wir pro Versuch riskieren, um uns in den Trend zu skalieren?

- Wie hoch ist die aktuelle ATR unseres gehandelten Wertes und wie wird sie sich wahrscheinlich in Kürze entwickeln?

- Auf wie viele Orders wollen wir unser definiertes Risiko aufsplitten?

- Wie sollen die Abstände zwischen den einzelnen Orders gestaltet sein und welche Distanz wollen wir damit abdecken?

- Welches Limit-Pullback-Level wählen wir für unseren Wert?

- Wie filtern wir Trend- und Seitwärtsphasen?

- Wie agieren wir im Verlustfall und/oder wenn der Markt gegen uns läuft?

- Wie agieren wir im Gewinnfall? Wie möchten wir unsere (Teil-)gewinne realisieren?

- Wie soll das Stop-Management gestaltet werden, um den Trade gegen Verluste abzusichern?

- Was ist unser Ziel in Punkten, Euro oder Prozent?

Soft Stop, Hard Stop, Trailing Stop

Für die Umsetzung unseres konkreten Trendfolgeansatzes im DAX (siehe Video) wählen wir in Bezug auf das Risiko-Management zunächst ein fixes Verlustmaximum von 2% unseren Kontostandes. Dies hat den Vorteil, dass nie mehr als 2% riskiert werden, egal wie viele Orders unseres Grids tatsächlich ausgelöst werden. Dies entspricht im konkreten Fall ca. 30 Punkten bei einer Auslösung aller Orders des gesamten Grids von 10 Kontrakten. Der Initialstop liegt bei 800, 1000 oder 1500 Punkten und kommt erst dann zum Einsatz, wenn der Trade auf Break Even abgesichert werden kann, im konkreten Fall also dann, wenn der DAX 30 Punkte im Gewinn liegt.

Warum nicht gleich den Stop nah ransetzen?

In der traditionellen Denkweise gefangen fragt sich der ein oder andere nun: Wieso nicht gleich einen fixen Stop mit 30 Punkten einsetzen? Die Antwort liegt in einer speziellen Funktionsweise des StereoTraders, der Limit-Pullback-Order. So kann es passieren, dass bei unvorhergesehen Bewegungen, z. B. ausgelöst durch Nachrichten, das gesamte Ordergrid weit über den Stop hinausgedrückt wird – die Folge wäre ein unnötiges Ausstoppen unserer bereits geöffneten Trades, ohne dass das angepeilte Risiko überhaupt nur annähernd ausgeschöpft wurde. Mit der Definition des absoluten Risikos in Prozent vermeiden wir also viele kleine unnötige Verluste.

Trendfilter mit dem XMA Filter

Um den Trend zu filtern und nur dann ein Grid in den Markt zu legen, wenn die Voraussetzungen stimmen, nutzen wir den Zusatzfilter XMA-Filter, welcher im Standard-Repertoire des StereoTraders vorhanden ist. Damit blockieren wir einfach die Auslösung neuer Grid-Orders, wenn die Vorzeichen für unseren Ansatz nicht passen.

Trendfolge: die Umsetzung