Stop-Fishing ist ein wohlbekanntes Problem in der Traderwelt. Große Adressen greifen hier die Liquidität von Retail-Tradern an offensichtlichen Unterstützungen, Widerständen sowie Verlaufshochs- und Tiefs ab, da viele dort gerne ihre Stops parken, um den Trade abzusichern. Diesem wohlbekannten Stop-Fishing im Trading kann man mit verschiedenen Strategien begegnen:

Eine sehr bequeme Möglichkeit dem Stopfishing zu entgehen, ist die Arbeit mit Hedging-Orders. Da man hierbei ohne Stop arbeitet, kann man auch nicht unangenehm gefischt werden. Ein weiterer Ratschlag, der häufig gegeben wird ist, dem Markt „mehr Raum“ zu geben und „mehr Luft zum atmen.“ Natürlich muss man dann auch seine Positionsgröße reduzieren, doch oft stellt sich heraus, dass auch die größere Spanne irgendwann gefischt wird, zudem reduzieren die wenigsten Trader gerne ihre Positionsgröße. Am Ende setzt der Trader seinen Stop immer weiter von seinem Einstieg weg nur um dann festzustellen, dass er früher oder später doch irgendwann gefischt wird.

Risiko-Management mit Stop-Grid

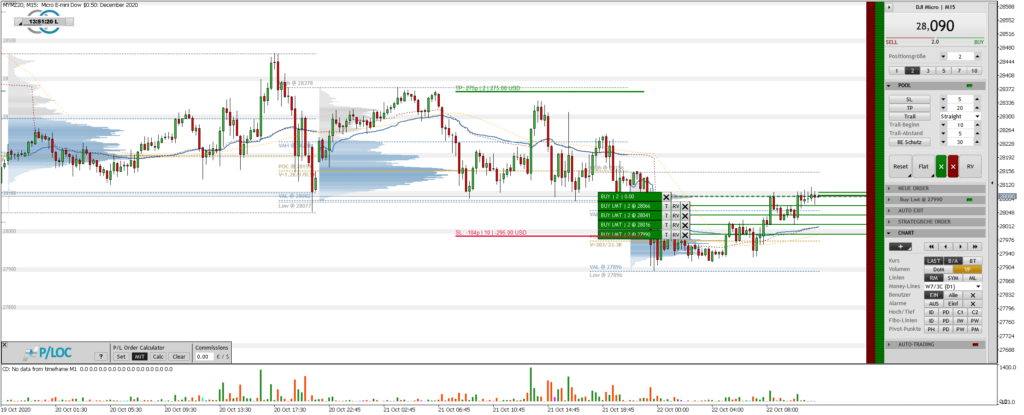

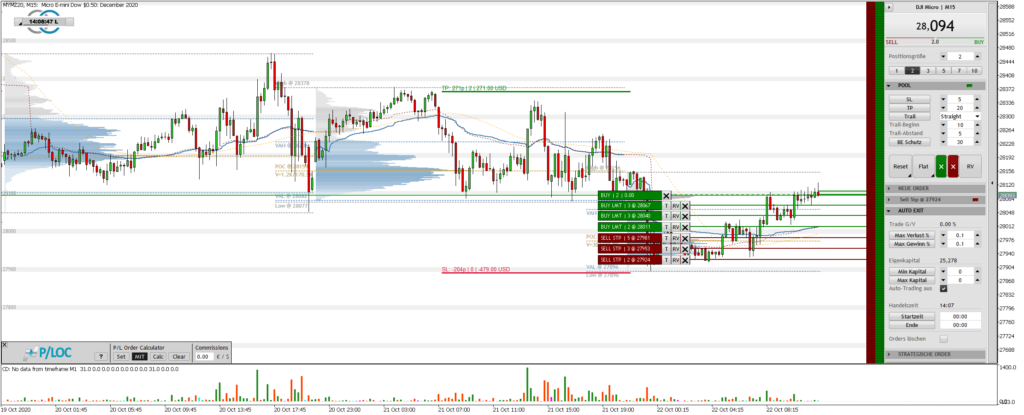

Eine weitere Möglichkeit dem Stop-Fishing zu begegnen, dem Markt mehr Spielraum zu lassen und dabei sein Risiko beizubehalten oder gar zu halbieren, ist die Arbeit mit einem Stop-Grid. Um die Wirkung eines Stop-Grids zu verdeutlichen, beginnen wir direkt mit einem Praxisbeispiel. Die Chartbilder lassen sich auf Klick vergrößern, um die Details zu erkennen.

Trading-Szenarien

Angenommen, wir traden ein Konto, das uns ein Risiko von $500 pro Trade gestattet. Nachdem wir unser Handelsinstrument, in diesem Fall den Dow Jones analysiert haben, kommen wir zu der Erkenntnis, dass wir einen StopLoss von 100 Punkten brauchen, um dem Markt für unsere Strategie ausreichend Spielraum zu lassen und unser Risiko nicht zu überdehnen. Wir können damit 10 Micro-Futures handeln:

Szenario 1: Einzelorder mit fixem Stop

Szenario 2: Einskalierung in den Trade mit Grid-Orders

Scale in – Scale out

Nun wird es spannend, denn wir kombinieren den Scale in mit einem Scale Out. Nach 234 Punkten haben wir mit 597 USD nur unwesentlich mehr verloren als mit dem fixen Stop nach 100 Punkten, also fast 150 Punkte mehr Spielraum für unseren Trade gewonnen!

Optimierung durch Progression und Regression

Durch eine Optimierung von Progression und Regression in den Kontraktgrößen erreichen wir am Ende nach etwas Tüfteln das bestmögliche Resultat. Durch eine leichte Progression im Kauf-Grid traden wir beständig näher an unserem Break Even-Preis. Durch eine Regression in den Stop-Orders können wir unser Risiko unter die ursprünglich veranschlagten 500 USD drücken und 100 Punkte mehr Spielraum für unseren Trade gewinnen.

Videotutorial (1): Nie wieder Stop-Fishing!

Videotutorial (2): Risiko im Trading halbieren: So geht’s!

Fazit

Mithilfe von strategischen Grid-Orders im StereoTrader und den entsprechenden Skalierungen im Gewinn und Verlust können wir unser Risiko viel flexibler an die jeweilige Marktphase anpassen und Stopfishing in den meisten Fällen vermeiden. Natürlich braucht man dazu auch einen passenden Handelsansatz, der einem die jeweiligen Cluster für Long und Short vorgibt. Am Ende liegt es nicht zuletzt am Können und den individuellen Vorlieben des Traders, ob er ein klassisches CRV-System mit engem Stop bevorzugt oder die vollautomatischen Scales mithilfe von Gost und das dynamische CRV einmal ausprobiert.