Viele Trader oder Trading-Anfänger sind festgefahren in ihren einmal erlernten Strukturen, sodass sie überhaupt nicht merken, wie man sich mit wenigen Handgriffen das Trader-Leben einfacher, angenehmer und profitabler gestalten kann. Risiko-Stretching mit Grid-Orders ist daher das Thema des Tages für alle, die einmal etwas Neues ausprobieren möchten, um ihre Trading-Ergebnisse und ihre Performance ein bisschen aufzupimpen.

Eines der ersten Dinge, die ein ambitionierter Aktienhändler lernt, ist: Lege niemals alle Eier in einen Korb! Denn was wäre, wenn man all sein Kapital in eine vielversprechende Commerzbank-Aktie oder Monsanto gesteckt hätte? Die Gesichter wären wohl lang. Viele Daytrader begehen jedoch den gleichen Fehler, ohne es wirklich zu merken. Während sich der Aktienhändler auf der Horizontalen diversifizieren kann, indem er viele verschiedene Titel aus unterschiedlichen Sektoren kauft, um sein Risiko aufzusplitten und seine Performance etwas zu glätten, kann der Daytrader dasselbe auf der Vertikalen machen: indem er sein kalkuliertes Risiko nicht auf einen einzigen Einstiegspreis fokussiert, sondern sich stattdessen auf eine breitere Clusterzone mit seinen Orders verteilt. Dem allseits beliebten „Stop-Fishing“ können wir durch diese Methode elegant entgegenwirken.

Der Vorteil dieser Trading-Technik liegt auf der Hand: Anstatt punktgenau den richtigen Einstieg treffen und 3x den Rosenkranz beten zu müssen, ob der einmal angelegte StopLoss auch halten wird, kann man seine Orders auf eine viel größere Fläche verteilen, einen weiteren Stop wählen und jederzeit entspannt bleiben, solange man die Gesamtordergröße, die dem vorher ausgerechneten Risiko entspricht, nicht zu stark überdehnt. Bezieht man in diese Überlegungen auch noch die ATR mit ein und kennt seinen gehandelten Wert einigermaßen, dann kann ein solides Handelssystem entstehen, was uns

- seltener ausstoppt,

- schneller in die Gewinnzone bringt,

- ausgleichend auf den Gemütszustand wirkt, weil …

- … wir nicht mehr ständig „hoffen“, dass unser gelegter Stop nicht gerissen wird, sondern viel eher stattdessen, dass der Trade noch ein wenig gegen uns läuft oder gar Stops fisht, um weitere unserer Orders abzuholen. Die Perspektive an einen Trade heranzugehen verschiebt sich plötzlich komplett – und zwar psychologisch betrachtet zu unserem Vorteil.

Nachteil

Doch wo Licht ist, wird in der Regel auch Schatten geworfen und so hat die Methode des Risiko-Stretchings über eine breitere Clusterzone natürlich auch einen kleinen Nachteil: Die Gewinne und Verluste werden weniger „kalkulierbar“, indem wir jedes Mal leicht abweichende Ergebnisse erreichen. Während das eine Mal unser Trade vielleicht nur eine Order abholt und dann in die Gewinnzone läuft, holt er ein anderes Mal unser volles Risiko ab und läuft in den Stop. Daher ist es mit dem Legen eines einfachen Grids auch noch nicht getan, vielmehr müssen wir uns im Nachhinein auch Gedanken um die Gewinnverwaltung machen und die Trades so lange wie möglich laufen lassen. Das Grid alleine ist folglich noch nicht die ultimative Lösung aller Trading-Probleme. Eine solide und vernünftige Trading-Strategie mit guten Einstiegsparametern sollte zusätzlich schon vorhanden zu sein, um die Wahrscheinlichkeiten auf unsere Seite zu ziehen. Trader, die gerne mit fixem CRV traden und das auch noch erfolgreich, weil sie ihr System bereits gut kennen, könnten sich mit dieser „flexibleren“ Methode eher unwohl fühlen.

Ansätze eines einfachen Grid-Systems

Um mit unserem Grid-System erfolgreich zu handeln, können wir folgendermaßen vorgehen:

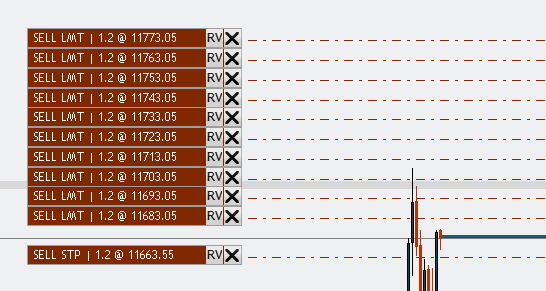

- Sobald unsere Clusterzone erreicht wird, legen wir einfach manuell linear unsere Orders in den Markt, bis unser Risikopotenzial aufgebraucht ist. Haben wir beispielsweise eine Clusterzone von 100 Punkten für unseren Trade ausgemacht, in der wir gerne Long gehen möchten und haben 10 Kontrakte zur Verfügung, ohne das unser Risiko in Bezug auf unsere Kontogröße überstrapaziert wird, dann legen wir alle 10 Punkte 1 Order in den sinkenden Markt nach, bis das Ende der Clusterzone und der Stop erreicht wurde. Die Trading-Idee sollte natürlich sein, dass der Markt innerhalb dieser Clusterzone anfängt zu drehen, aus welchen Gründen auch immer.

- Anstelle der gleichbleibenden, linearen Kontraktgröße können wir ein sogenanntes leichtes Martingale-System nutzen und legen alle 10 Punkte nicht nur einen Kontrakt, sondern einen mehr als zuvor: Die Aufteilung der Orders in unserem Grid-System sieht dann folgendermaßen aus: 1, 2, 3, 4. Auch in diesem Fall haben wir nicht mehr als unsere 10 Kontrakte verwendet, weswegen das Martignale-System häufig in einen schlechten Ruf gebracht wird. Der Fehler liegt hier allerdings nicht im System, sondern mal wieder im Anwender vor dem Rechner, der das Martingale-System völlig überstrapaziert und sämtliche Risikoparameter ignoriert, indem er einfach immer weiter die Kontraktgröße erhöht. Durch das leichte Martingale-System innerhalb unserer Cluster- und Risikozone traden wir immer näher an unserem Break-Even und haben dadurch die Möglichkeit, in einem Rücksetzer des Marktes den StopLoss schneller nachzuziehen und in den Gewinn zu kommen. Im Endergebnis sehen wir eine drastische Steigerung der Trefferquote und damit natürlich auch eine größere Zufriedenheit des Traders.

Umsetzung des Grid-Systems

Das Grid-System kann mithilfe des StereoTraders vollautomatisch umgesetzt und verwaltet werden. Doch auch mit allen anderen primitiveren Plattformen kann natürlich manuell sein Grid in den Markt legen, sei es manuell oder per Limit Order, allerdings natürlich ohne die schöne Limit-Pullback-Funktion.